備えなき好循環待望論の危うさ

日銀は、3月18・19日の政策決定会合で、マイナス0.1%としていた政策金利を0〜0.1%程度に引き上げることを決めた。植田新総裁誕生から1年、ようやく日銀は「出口」に向けて動き出したと言ってよいだろう。とはいえ、これからの途は平坦ではない。日銀が模索してきたのは、賃金と物価の「好循環」なのだろうが、ことがそううまく運ぶとは限らないからだ。

好循環か悪循環か

賃金と物価に相互作用があることは間違いない。だが、そうした相互作用が、片方に生じた変動に対して他方は抑制的にしか反応しないというようなものなら、両者の間に生じた相互作用は、遅かれ早かれ収束に向かうことになる。この場合、賃金と物価の上昇は要するに一過性のものにとどまり、そうした波が過ぎれば、再びデフレ的な均衡が戻ってきてしまう。すなわち、賃金と物価の「循環」そのものが持続しないことになる。

そうなってしまう可能性を警戒するからこそ、かつては「物価の番人」と自任していたはずの日銀も、掲げていた物価目標を上回る消費者物価上昇の動きを海外要因によるものと整理し、あくまでも賃金と物価の「好」循環の定着を待つと言い続けたのだろう。

だが、そこに落とし穴がある。それは、賃金と物価の相互作用が継続すれば、かならず「好循環」が生まれるとは限らないからだ。

もし、物価の上昇を受けて賃金を引き上げるという動きの拡がりが、人々の心を変え市場の構造まで変えてしまったらどうだろう。生じている変化の先の先を読むというような反応の仕方が一般化すれば、物価の動きと賃金の動きとが相互に増幅しあってインフレが自己増殖的に加速するという現象が生じるかもしれない。そこで起こるのは、循環は循環でも、スパイラル的にインフレが加速しつつ止まらなくなるという「悪循環」のシナリオである。

日銀は、いや政府全体は、それに「打つ手」を持っているのだろうか。もし、「打つ手」を持っていないのなら、これからの政策運営は、デフレの再現と高インフレの自己増殖との両方に怯えながらの危うい綱渡りになってしまう。

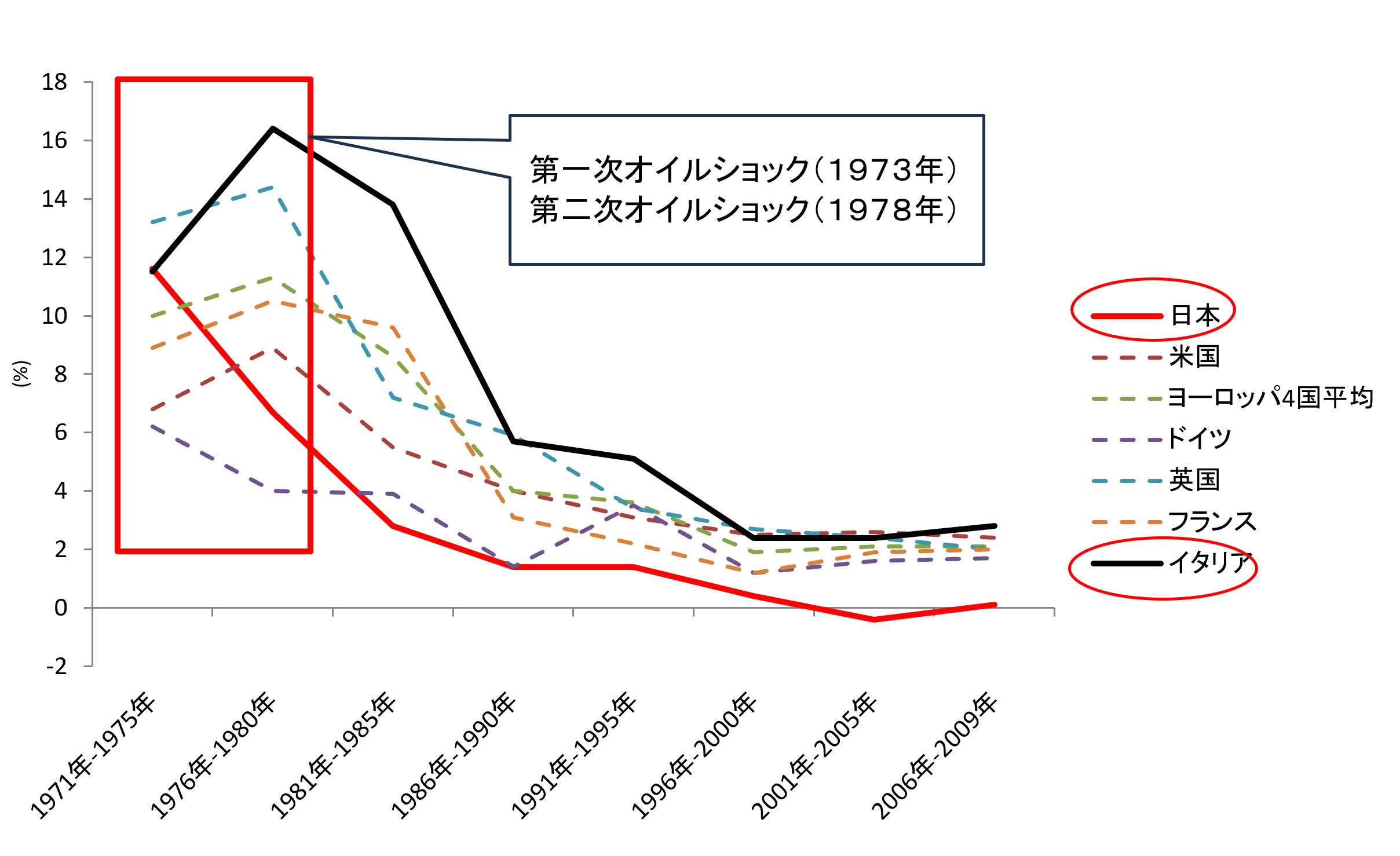

75年春闘の物語とスカラモビレの教訓

実際、世界が賃金と物価の「悪循環」に苦しんだ時期もあったのだ。図は、いわゆるオイルショック後の主要国における消費者物価前年比上昇率の5年間単純平均を並べただけのものだが、こんな簡単な図からでも賃金と物価の循環が作り出す対照的な物語を読み取ることができる。

オイルショック後の物価の動き

出所) 数字のうち1995年までは橋本寿朗『デフレの進行をどう読むか』(2002年岩波書店)より書き写し、それ以降は総務省統計局『総合経済統計月報』により筆者補足。

1973年に始まるオイルショックは各国の物価を急騰させたが、それを賃金と物価の「悪」循環にすることなく諸外国に先駆けて収拾したのは日本である。日本が賃金と物価の悪循環を回避し得たのは、オイルショックから半年後の74年春闘で大幅な賃上げを獲得しながら、翌75年にはインフレ抑制を自身の課題とした総労働側の自制的対応によるところが大きかったと思われるが[i]、その日本と対照的に、賃金と物価が互いに相手の後を追って増幅しあうという悪循環の罠に陥ったのがイタリアだった。

当時のイタリアは、物価スライド型賃金決定制度を意味する「スカラモビレ」という仕組みの下にあったが、そのイタリアの物価は、73年と78年の二度のオイルショックを受けて賃金と物価の相互作用から高インフレが止まらない状況に陥った。同国は、79年に発足した欧州通貨制度に加入することで西欧圏各国の金融財政政策の方向感を「外圧」として受け入れざるを得なくなり[ii]、80年代に入ってようやく苦境から抜け出す方向感を得ることになるが、それは、危機をいち早く収拾し70年代が終わるころには「ジャパン・アズ・ナンバーワン」とまで持ち上げられるまでに至った日本に[iii]、世界経済における存在感という点で大きく遅れをとることにつながったといえる。

とはいえ、歴史における因果の巡りは単純ではない。オイルショックの衝撃を労働側の自制により収拾した日本では、その経験が危機に臨んでは企業存続のために賃金を抑制するのを当然とするかのような「空気」へと置き換わり[iv]、それは90年代以降の縮小均衡的なデフレ状況を加速するものともなった面がある。一方のイタリアは、全労働者に「同額」のインフレ見合いの賃上げを保証するというスカラモビレの仕掛けによって所得水準の平準化が進み、それが80年代後半以降における同国の社会的安定と経済の立て直しの原動力となったともいえる[v]。

過去から何を学ぶか

話を戻そう。私たちが過去の経験から学ぶのは、いったん動き出した賃金と物価の「悪循環」を止めるのは簡単でないということである。

オイルショック当時の日本は、新幹線網拡大などのインフラ整備を軸にして豊かな日本を目指すとする『日本列島改造論』を掲げ、72年夏の自民党総裁選で年来の政敵だった福田赳夫を破って首相の座についた田中角栄が作り出した列島改造論ブームのなかにあった。しかし、その田中は、就任翌年の73年秋にオイルショックの衝撃に見舞われ、さらには蔵相として彼を支えていた盟友愛知揆一を心労のなかでの急死で失う。彼は、この窮地を切り抜けるため、時代を代表する財政家として知られていた福田をあえて蔵相に迎えようとするのだが、求めを受けた福田は列島改造論の旗を降ろすことを蔵相就任の条件として要求、それを受けた田中は、一晩の沈黙の末に「分かった」と福田に告げたとされる(福田赳夫『回顧九十年』1995年・岩波書店などによる)。

73年11月に蔵相に就任した福田が断行したのは、列島改造論ブームを急停止させる政策大転換である。彼は、直ちに年度中の公共工事新規着工を抑制することを決め、同時に74年度予算編成に当たっても公共事業費伸び率をゼロに抑え込んだ。また、日銀も、福田の登場によって後ろ盾を得たかたちで、現在の政策金利に相当する公定歩合を73年12月に一気に7.0%から9.0%にまで引き上げた[vi]。

日本が賃金と物価の悪循環に陥ることを避けられたのは、75年春闘において高まる物価上昇の勢いのなかであえて賃上げ要求を抑制した総労働の側の自制的対応によるところが大きいが、それもこうした政策大転換の文脈のなかでなければあり得ない話だったであろう。福田は、その財政家としての信念によって、また、田中は、掲げていた政策が実施困難な状況になりつつあることを認めた潔さによって、それぞれ日本を救ったと言えるが、看板政策の旗を降ろした後の田中は、政治的求心力を失い74年末の退陣への道を歩むことになる。

そうした物語と対照すれば、「賃金と物価の循環さえ起こせばすべてが良くなる」と単純に信じているかのような現在の日本の政治や官民に、その「循環」が「好」

でなく「悪」になり始めたときに、それを止める痛みを負担する準備ができているとは思えない。私が、現在の循環待望論の蔓延に覚える危惧はそこにある。自らを「物価の番人」と位置付けている日銀についても然りである。

今の日銀がすべきことは、賃金と物価との相互作用が生じ始めたとき、それを相互増幅的な「悪循環」に変わらせない用意ができていると人々に信じてもらう努力をすることだろう。賃金と物価の相互関係が制御できないインフレにつながりかねない状況に至りかけたときには日銀が迅速に引き締めに動く、そう人々に信じてもらえれば、それで市場の期待形成が制御され、物価と賃金がバランスよく持続的に上昇するというシナリオも描きうる。だが、このシナリオを実現できるかどうかは、日銀が物価と賃金のスパイラルが暴走しないよう制御する決意と手段を持っていると信じてもらえるかどうかにかかっている。

今回の日銀の政策決定の説明などをみると、始まりかけている物価と賃金の相互作用を一過性のものにしたくないという思いは伝わってくるが、そこで始まる「循環」を「悪」としないための備えをしようとする決意までは伝わってこない。それを危ういと思うのは筆者だけであるまい。

現在の日銀は、日本の公的債務の半分、年額GDPにも相当する巨額の固定金利国債を抱えている。そうした巨額の固定金利国債の保有が、日銀の迅速な行動の障害になると思われてしまえば、賃金と物価の相互作用を「好循環」として定着させることはできなくなってしまう。日銀はその膨大な保有国債がはらむリスクについて、金利上昇で生じるのは評価損であって実現損ではないと主張し続けているが、それは彼らが異様なまでに膨れ上がった国債を売却することを考えていないと公言しているに等しい。

かねてから筆者は、日銀は政府と話し合って、その保有国債を変動金利化し、もって政策の自由度を上げるべきと提唱してきた。そうした準備を整えることこそが、日銀が賃金と物価の循環を適切に制御できるようにするための基礎的条件なのではないだろうか[vii]。

[i] オイルショック後の急激な物価上昇傾向を受け(消費者物価に先行する動きを示す卸売物価指数の74年1-3月期の前年比上昇率は35%に達した)、74年春闘における賃上げ率は20%を超えたが(前年である73年中の消費者物価上昇率は11.7%だった)、翌75年は、当時の春闘キーマンの一人だった宮田義二鉄鋼労連委員長の主導で総労働の側が自ら賃上げ要求を抑制。その結果、75年春闘の賃上げ率は前年である74年中の消費者物価上昇率23.2%を大きく下回る13%にまで低下した。

[ii] 欧州通貨制度は、各国の為替レート変動率を2.25%以内と定めるものだったが、イタリアについては例外的に6%までの変動を許容するとなっていた。ただ、そうした特別扱いは同国にインフレ抑制について努力することを強いる「外圧」と表裏のものでもあった。

[iii] 米国の社会学者エズラ・ヴォーゲルが1979年に著した“Japan as Number One: Lessons for America”は必ずしも日本礼賛だけの書ではなかったが、良くも悪くも当時の日本人に大きな自信を与えたことは間違いない。

[iv] 2003年12月に公表された日本経団連の『経営労働政策委員会報告(概要)』には、「デフレ・スパイラルが危惧される状況下での合理的賃金決定のあり方が問われているが、企業の競争力の維持・強化のためには、名目賃金水準のこれ以上の引き上げは困難であり、ベースアップは論外である」とある。ちなみに、その経団連は、2024年1月になると、日本商工会議所および経済同友会と連名の『構造的な賃上げによる経済好循環の実現に向けて』において「デフレからの完全脱却を図るべく、構造的な賃上げや投資拡大による経済好循環を実現していく主体は、我々民間、経済界である」と唱えるようになっている。デフレと賃上げとの関係についてほぼ真逆の主張であるが、どのような議論や過去の検証を経てそうなったのかは書かれていない。

[v] この時期のイタリアは、「第二の奇跡」と言われるまでの経済回復を遂げ(この国では戦後復興期の1951年から63年までの高成長時代を「経済の奇跡」と呼んでいた)、80 年代末にはイギリスのGDPにキャッチアップするに至った。なお、イタリアがスカラモビレを完全に清算したのは、欧州統合にかかるマーストリヒト条約が調印された92年である。

[vi] 日銀は73年4月から8月にかけての4度にわたり4.25%だった公定歩合を7%にまで小刻みに引き上げてはいたのだが、財政の蛇口を開いたままの金融引締めは、オイルショックのような大きな外部ショックに対するには無力に等しかったといえる。ちなみに、この間の日銀の対応については、オイルショック以前の71年のニクソンショック前後の時期に生じた円切り上げ圧力を回避あるいは緩和する目的で過大なマネー供給状況(いわゆる「過剰流動性」の状況)を作り出してしまっていたことに大きな問題があり、それこそがインフレが燃え上がった真の原因だとして、当時の学界のリーダー的存在だった小宮隆太郎などから厳しい批判を受けることとなった。

[vii] これらの点については、2023年3月付本レポート「植田日銀に期待する」も参照いただきたい。

2024年3月25日修正