2023年3月31日

植田日銀に期待する

植田和男日銀総裁が誕生する。日銀は変わるだろうか。私は変わると思う。ただし、変わると思うのは引締めとか緩和というような金融政策の「方向」ではない。変わるのは政策運営の「スタイル」である。

政策コミットメントの危うさ

植田は、1998年の現日銀法施行と同時に日銀の意思決定機関である政策委員会の審議委員に就任したが、その彼を有名にしたのは、2000年夏の政策委員会(政策決定会合)における議決行動だろう。

当時の日銀は、1999年2月に金利を限界まで引き下げるという趣旨で開始していた「ゼロ金利政策」の中にいたが、景気と物価動向にいくらかの回復の動きが見え始めた翌2000年8月、植田は、政策立案や業務実施にあたる執行部を統括する速水優日銀総裁(当時)から政策決定会合に出されたゼロ金利解除提案(金利引き上げ提案)に時期尚早として反対しながら、そのたった1か月後の9月には中原伸之審議委員(当時)から出された事実上のゼロ金利復帰提案(金利引き下げ提案)に対し今度は執行部側に回って反対している。そうした彼の議決行動には今に至るも分かりにくいという批判があると聞く。

しかし、私は彼の議決行動を分かりにくいとは思っていなかったし、今でも至極妥当と思っている。中央銀行のような政策実施機関が自身の将来の行動を約束することを「政策コミットメント」というが、彼の議決行動には、そうした政策コミットメントに関与する立場となった者の悩みと決断が現れているからだ。

話を整理するカギになるのは、日銀がゼロ金利政策を展開するなかで経済学者としての植田が言葉を与えたとされている「時間軸政策」という概念にある。

中央銀行が金利を引き下げていくと、決済手段であると同時に金利ゼロの金融資産でもある現金への需要が限りなく増加してしまう状況、あのジョン・M・ケインズが名付けた「流動性の罠」と呼ばれる状況に行き当たり、もうそれ以上の金利引き下げができなくなってしまう。当時の日銀は、その状況を突破する手段として、将来において景気が回復してもゼロ金利政策をしばらく維持すると宣言することで追加的な緩和効果を作り出したいと考えたのであろう[i]。将来に得られるはずの緩和効果を現在に借りてくる政策への挑戦といえる。これが「時間軸政策」である。

名案である。だが、危険な罠でもある。罠は、ゼロ金利を維持するまでの緩和の必要性がなくなったという議論が始まったときに顕在化する。そのとき、中央銀行は、時々の情勢に応じて迅速に最適な決定をすべきという本来の使命と、過去のコミットメントを尊重すべきという時間軸政策が生み出した要請との板挟みに悩まざるを得なくなる。そこに気づけば、速水そして植田の議決行動にも納得できるだろう。この当時、日本銀行の執行責任者である速水は前者の立場であり、審議委員である植田は後者の立場だったのである[ii]。

もちろん、当時の問題をコミットメント設計の稚拙さにあったとみることはできる。それを改善すれば、政策コミットメントはいくらか使いやすくなるかもしれない[iii]。とはいえ、コミットメントを政策の具として活用しようとすることは、コミットメントを濫発することとは違う。政策コミットメントを含め、中央銀行が自身の行動を予定することは、その終了時における合意形成が難しいだけでなく、想定外のショックに経済が見舞われたときの柔軟な行動を妨げる足かせになりかねない[iv]。それらのことを、植田は、かつての自身の経験だけからではなく、この3月に顕在化した米国銀行の経営危機に際しての金融政策対応の歯切れの悪さをも眺めて、自身が引き受けるべき課題として深く考えているはずだ。不確実な世界では、コミットメントの濫発は危険なのだ。中央銀行は、自らが「見晴らしのよい場所」にいるとおごるべきではない。

新総裁となる植田は、人々を驚かす決定で注目を浴びることを求めるかのような黒田東彦総裁型の政策運営スタイルから、中央銀行自身が間違える可能性をも視野に入れながら慎重に発言し行動するという政策運営スタイルへと日銀を変えようとすると思う。それが、植田で日銀は変わると私が予想する理由である。

しかし、植田が取り組まねばならない問題は、政策スタイルを変えることだけではない。彼にとってのより大きく具体的な問題は、いわゆる「出口問題」である。

出口問題の本質

異次元緩和と称される政策の中軸は、日銀による国債の大量買入である。もちろん黒田以前の日銀も国債オペすなわち市場からの国債買入で資金供給を行っていた。だが、黒田以前の日銀が行っていた国債オペは、長期国債の保有残高を銀行券の発行残高以内に抑えるという「銀行券ルール」や、GDPの成長幅から計算された追加的な通貨需要の範囲内に長期国債の保有増加額を抑えるという「成長通貨オペ」などの原則に沿ったもので、それらは、経済が著しいマイナス成長にでも陥らない限り、買い入れた国債の市場売却を考えることを日銀に免れさせるものでもあった。

ところが、2013年に日銀総裁に就任した黒田は、彼が掲げる異次元緩和の邪魔になったのだろうか、これらのルールや原則を就任早々あっさり廃止してしまっている[v]。

いわゆる「出口問題」は、それにもかかわらず、日銀が自身の保有国債についての原価法評価を変えていないところから生じたものだ。黒田日銀は、巨額の日銀保有国債の含み損可能性について質問されると、「それは実現損ではない(から心配はいらない)」という趣旨の説明を繰り返していたが、そのことは、保有国債を満期償還前に売却することはないと宣言していたに等しい。黒田日銀は自ら出口を塞いでいたのだ。これは一種の政策コミットメントであり、そして口先だけのコミットメントよりはるかに厄介な実物的コミットメントでもある。

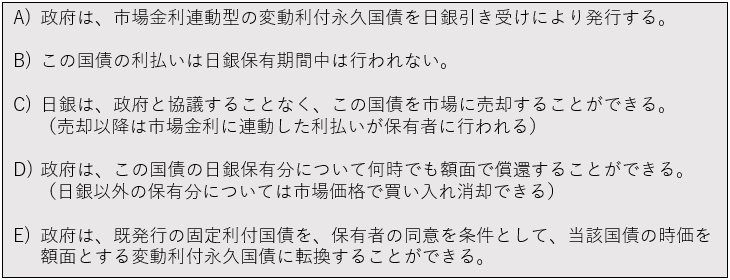

断っておくと、私は現在の日銀に出口がないとは思っていない。出口のあり方について合意に至るのは容易ではないだろうが、人間が作り出した困難なら解決の道はある。下図に掲げたのはその一例である。

図表1 異次元緩和からの出口案

拙著『金融政策に未来はあるか』129ページの掲載図を再掲

どうしてこの程度のプランが出口案になるかは、拙著『金融政策に未来はあるか』(2018年・岩波新書)などを参照してほしいが、私が現在の状況からの出口を考えるときに必要だと思うのは、それが日銀にとっての出口になるだけでなく、財政の維持可能性に疑義を生じさせるものであってもならないということである。

付言すれば、中央銀行による国債引き受けは、財政規律の裏付けなき政府の資金散布いわゆるヘリコプターマネーにつながるとされ、中央銀行にとっての「永遠のタブー」ともされてきた。だが、散布した資金の回収手段が用意された資金散布は、それが趣旨通りに運用されると信頼される限りヘリコプターマネーにはならない[vi]。

歴史を振り返れば、いったん巨額の公的債務を抱え込んだ政府が問題を解決するには長い時間がかかる[vii]。その過程における中央銀行の役割は、公的債務の借り換えを支援することで民主主義の政府が崩壊するのを防ぎながら、金融資本市場の機能を維持し、訪れるかもしれない次の危機に備えることである。

それらが、この案の冒頭に日銀による国債の直接引き受けの制度化などという「暴論」をあえて書いておいた理由である。

二つのシナリオ

最後に、若干の期待を込めて、植田日銀のこれからを予想しておこう。足もとの話として言えば、長期金利への力ずくの介入として評判の悪いイールド・カーブ・コントロールのような政策は撤廃に向かうだろう。日銀ウオッチャーの中には、これを撤廃したら長期金利の大幅な上昇を招き、それは日銀の財務危機と円への信認崩壊を招くとする意見もあるが、私はその可能性は小さいだろうと思っている。

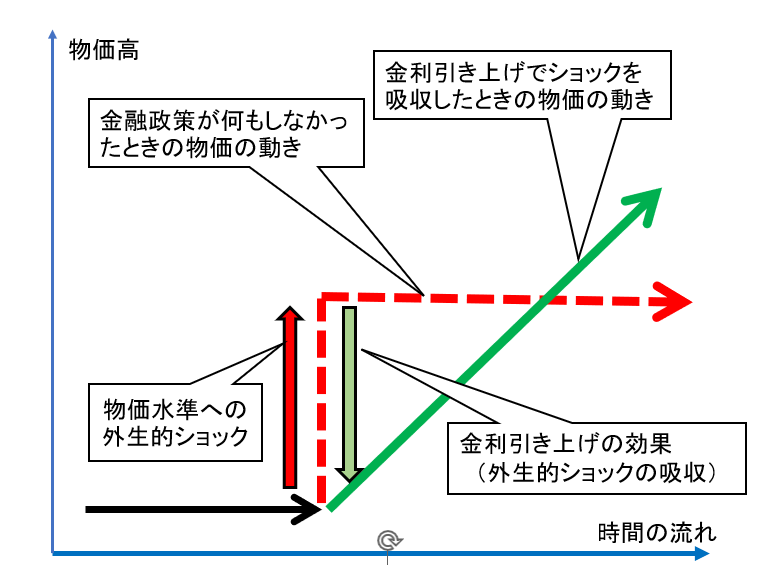

下図は、一国の基礎的条件いわゆるファンダメンタルズに関し、戦争や大災害などのマイナス方向の外生的ショックが加わったときの金融政策の対応を図解したものである。こうしたショックへの政策対応シナリオは大きく2通りあるといえる。

図表2 外生的ショックと金融政策

拙著『金融政策に未来はあるか』67ページの掲載図を再掲

第1のシナリオは何もしないことである。日銀の対応はこれだったと言ってよい。この場合、その国の物価は、ファンダメンタルズ悪化の影響を受けて、インフレ方向にジャンプアップするような動きを示すことになる[viii]。ただ、そうしたジャンプアップは基本的に一度限りのイベントであり、それが「人々の心」を変えてしまうことがなければ[ix]、イベントが一巡した後はもとの状況が戻ってくる。このことを図では赤点線の矢印で示した。もとの状況がしぶといデフレであれば、ショック後にはデフレが戻ってくるのである。それなら、ショックが過ぎた後の適正金利も、ショックの前とあまり変わらない水準に落ち着くはずだろう。これが、イールド・カーブ・コントロールなる市場介入を日銀が撤廃しても、金利の大きな跳ね上がりはないだろうと私が考える理由である。

しかし、金融政策で可能な対応はこれだけではない。もっと「標準的な対応」もある。それが第2のシナリオ、具体的には金利を引き上げる対応である。そうすると物価水準へのジャンプアップ圧力を当座は抑え込める。ただ、その場合、引き上げられた金利水準とショックによるファンダメンタルズ悪化との相乗効果によって、図の緑実線の矢印のような力が物価に加わることになる[x]。「金融政策は魔法の杖ではない」という言い方がされることがあるが、この図はそのことを示している。金融政策はショックを魔法のように消してしまうのではなく、それを将来に向けて時間軸上で先送りしているに過ぎないわけだ[xi]。

こうしてみると、コロナ禍やプーチン禍による資源価格急騰などから生じた外生的ショックの影響が一巡した後の金融市場の姿も見えてくるはずだ。米欧の中央銀行たちが選択したのは第2の対応であり、日銀のそれは第1の対応だったからだ。

これは何を意味するだろうか。たとえば、米欧における金利上昇は金融機関経営に相当の打撃を与えるだろうが、それは異次元緩和の下で保有長期債の大半を日銀に売ることができていた日本の金融機関経営にとっては「対岸の火事」でしかないということである。米国の金融機関経営を直撃した金利リスクは、日本では中央銀行が背負ってくれていて、かつ、その金利リスクが迅速な利上げをためらわせるものともなっているわけだ。これは黒田日銀の異次元緩和が作り出した皮肉な図式でもある。

もっとも、この図式は、金融技術革新という面で、彼我の新たなハンディキャップを作り出すものとなる可能性がある。金利が復活した米欧では、有価証券を仮想通貨の見合い資産として保有し、見合い資産からの収益すなわちシニョレッジを仮想通貨保有者に帰属させながら、その移転は分散台帳技術を使って銀行システムに頼らず行うというタイプの金融技術の存在感が大きくなると考えられる一方で[xii]、通貨も有価証券も金利ゼロという状況から抜け出せない日本では、仮想通貨への関心が投機の対象としての役割から大きくは踏み出せない状況が続くだろうからである。日銀もそれを案じるのなら、適切な出口対策を備えたうえで金利を復活させることを展望した方が良い。日本は、金融技術革新の世界で「一人旅」ができるほど、大きくも強くもないと私は思う。

植田は、騒々しいコミットメントを濫発するのでなく、手順を尽くしながら出口を作り、時間をかけて静かに現在の隘路から抜け出す準備をするだろうし、それは、第二や第三のコロナ禍やプーチン禍あるいは地球環境の急変への備えとしても賢い方策である。日銀総裁としての植田の長い将来を見る眼に期待している。

[i] 当時の速水は、ゼロ金利政策を「デフレ懸念の払拭ということが展望できるような情勢」になるまで続けると発言している。(1999年4月の総裁記者会見要旨による)

[ii] 当時の植田は、ゼロ金利復帰に反対した9月の会合において「ゼロ金利解除は私の見方ではやや早すぎた解除、あるいは利上げだったと思うが、だからといって上げた直後に大きな経済情勢の変化なしに直ちにまたゼロに戻すと、日本銀行は何の定見もない中央銀行であるという評価を受け、その金利引き下げから大した効果も期待できないと思う」と発言している(2000年9月の金融政策決定会合議事録による)。

[iii] もし日銀が再び時間軸政策に挑戦するのなら、その終了条件を「年率何パーセント以上の消費者物価指数上昇が何か月以上続くとき」などと確定しておくことも一案かもしれない。だが、そうしてしまうと、今度は1980年代のバブル期にあったような物価指数対象外の資産価格急騰などのケースで、金融政策対応が手遅れになるリスクが生じかねない。柔軟すぎるコミットメントは無意味だし、厳格すぎるコミットメントは危ういのだ。

[iv] この問題は、白川方明前日銀総裁が“Time for Change”と題して2023年3月にIMFのウェブサイトに寄稿して話題を呼んだ論考でも、いわゆる「フォワードガイダンス型政策」のリスクとして論じられている。

[v] 日銀自身は、銀行券ルールを「一時停止する」と言っていて「廃止する」とは言っていないが、日銀の銀行券発行高約120兆円に対し長期国債保有残高は約580兆円に上っていて、それをもとに戻す行程も示されていないのだから(それが示されていないことが「出口問題」である)、このルールは「廃止」されているというべきだろう。

[vi] 慶應義塾大学教授だった故池尾和人は、2016年6月の日本経済新聞に寄稿し、「政策の効果を決めるのは、現在のベースマネーの残高ではなく、これから将来にかけて ベースマネー残高がどのように増減していくかについての人々の予想である」とし、続けて「ベースマネーの増加が一時的だとみなされればヘリコプターマネー政策が成立しないのとは反対に、現在のベースマネーの膨張が恒久的なものだと信じられるようになると、現行の政策はヘリコプターマネー政策に転じることになる」と結んでいる。ヘリコプターマネーの本質を解き明かす評としてこれ以上のものを私は知らない。

[vii] ナポレオン戦争でGDPの約2.5倍の公的債務を抱え込んだ19世紀の英国が、その債務をGDPの4分の1程度まで縮減するには100年近い時間をかけている。現在の日本の公的債務もGDPの約2倍である。日本の財政問題解決もそのくらいの長期戦になることを覚悟すべきである。性急な解決を求めるのは危険である。

[viii] その理由は、ファンダメンタルズの悪化は政府の財政基盤を傷つけるので、それが国家への信用に支えられて中央銀行が発行している通貨の価値をスリップダウンさせる(物価水準をジャンプアップさせる)からである。このメカニズムについては『金融政策に未来はあるか』を参照してほしい。

[ix] ここで「人々の心を変える」というのは、たとえば「家計の値上げ許容度が高まる」というようなことが起こるという意味である。ちなみに、2022年6月、黒田日銀総裁は「企業の価格設定スタンスが積極化している中で、日本の家計の値上げ許容度も高まってきている」と発言し、批判を受けて撤回した。

[x] 私は、このことを、金利と物価変化率との関係を定式化した米国の経済学者アービング・フィッシャー(Irving Fisher、1867年-1947年)の名を取ったフィッシャー方程式の応用として説明することにしている。フィッシャー方程式の基本形は以下である。

(1+名目金利)=(1+自然利子率)×(1+期待物価上昇率)

[xi] もちろん、これ以外のシナリオもあり得るだろう。物価と賃金の同期的ジャンプアップが「人々の心」を大きく変えてしまえば、1973年に始まるオイルショック後の世界的インフレのように賃金と物価がスパイラル的に高騰を繰り返すという状況だって生じるかもしれない。当時の日本は先進国中で最も早くインフレ的なスパイラルから抜け出し、やがて「ジャパン・アズ・ナンバー・ワン」とまで持ち上げられるほどの成功を収めたが、それには政敵田中角栄首相に請われて73年秋に入閣した福田赳夫の財政家としての信念と、75年春闘で自発的に賃上げ要求を抑制した総労働の側の大局観によるところが大きかったと私は考えている

[xii] 私は、いわゆる「中央銀行デジタル通貨(CBDC)」も、やがてはこのタイプへと収斂していくと予想あるいは期待している。日本は取り残されるかもしれない。