2023年6月22日

渡来銭と暗号通貨

アスピレーション

SBI金融経済研究所の研究主幹として6月に着任しました。前職の日本銀行では、金融業界や学界、産業界、当局・国際機関など広範な業界の方々に大変お世話になりました。時代にキャッチアップし、あるいは時代を先読みし、優れた中央銀行サービスを開発・提供するという仕事を長年に亘って続けてきました。

今度は、金融サービスやそれを支えるインフラ、R&D、ソーシャルシステムデザインをリノベイトし、金融ビジネスのアップデイトを通じてよりよい世の中を作っていくという新たなチャレンジに挑みます。技術に対する感受性、それを応用する妄想力、やってみる勇気をモットーにSBIグループでの活動を始めます。

初回のレポートは、最重要な社会インフラの一つである貨幣システムを巡るお話です。「渡来銭と暗号通貨」という視点から貨幣システムについて考察してみますので、少しの間お付き合いください。

古代の貨幣発行

誰が貨幣を発行したほうがよいのか、貨幣システムはどのようにデザインされると社会の発展や安定につながるのか。様々な電子マネーや暗号資産・ステーブルコインが登場し、既存の貨幣システムとどう接合していくのか、法的にもITインフラ的にも多様な制度設計が試みられています。歴史を振り返ってみると、あたりまえだと思い込んでいた現代を支える制度やインフラが意外と最近出来上がってきたことや、様々なデザインがありえたことに思い当たり、未来を考えるヒントになることが少なくありません。

例えば、貨幣を発行するのは誰が望ましいのかという最初の問いですが、それは当然国家でしょうというのは現代の常識であって、人類通史でみたら決してそんなことはありません。古代日本の事例をみてみましょう。和同開珎やそれに先んじて鋳造された富本銭は、藤原京・平城京の構築のために律令国家が発行し、資材購入や労役提供の対価として支払いに使われました。いわゆる政府発行貨幣です。

銀製の和同開珎は、富本銭以前に朝鮮から輸入されていた無文銀銭を溶かして作ったといわれています。その銀合金としての金属価値よりも表面価額が高く設定されたので、溶かされて金属として流用されたりせず、都やその周辺で利用されたことが判っています。銅製の和同開珎の表面価額は1枚が労務提供1日、米一定量(当時の単位で6升)の価値に相当するよう設定されました。貨幣の価値基準が労務対価や代表的な商品で与えられたことになります。同時に、労務と米の相対価格を設定したことにもなります。一方で、金属価値と表面価額の差があるため、勝手に私鋳することで通貨発行益を得ようとする人も出てきます。銀銭、銅銭ともに相当量の私鋳貨幣が流通したそうです。

このように古代の貨幣発行の目的に国家運営のファイナンス手段という側面がありました。交換手段としての貨幣を供給することで経済が発展するインフラとして役立てようという近世や現代的な発想があったわけではありません。実際、和同開珎に続く古代通貨では、通貨発行益の確保が優先され、例えば万年通宝では新貨幣1枚が和同開珎10枚と等価であると設定されました。そんな都合の良いルールは守られず、やがて両者は1枚が等価になっていったそうです。発行量の増加に伴い通貨価値が低下しました。インフレが起きて通貨発行益が得られにくくなり、朝廷は旧銭の流通を禁止したり色々工夫はしたものの、銅の国内生産の減少や都造営の軽減などから、最後は発行が停止されてしまいました。

日本銀行貨幣博物館 2007年企画展

出所:日本銀行貨幣博物館Webサイト

中世の貨幣システム:信用貨幣と渡来銭

もともと、和同開珎を含む古代通貨は主に都や畿内の一部でしか使われておらず、米や布といった商品貨幣が併存し続けていたため、平安時代中期には商品貨幣システムに戻ってしまいます。しかし、同時に新しい動きが起こります。一つは、為替手形のような債務証書あるいは支払指図書を発行し、これらが譲渡可能になることで、貨幣のような機能を証書類が持ち始めるという「信用貨幣システム」への動きです。紙幣のほうが情報を書き込むのに便利なので、債務コインではなく債務「証書」として発行されました。その発行体は国の官庁とは限らず、寺社や貴族も発行しました。民間信用貨幣の原型の登場です。現代では、銀行預金や電子マネーが、民間企業発行の信用貨幣として経済活動を支えています。国家でなくとも貨幣は発行できるという事例です。ちなみに、譲渡の正当性や安定性を確保する法的・実務的措置を巡る議論は、現代のセキュリティトークンやデジタルマネーにおいても重要なテーマになっています。

貨幣の起源を研究した学問領域で主流になっているのは、貨幣は物理的なお金、あるいはきれいな貝殻や石のような「交換の中間媒介物」として誕生したのではないという考えです。では、貨幣はモノではないとしたら何として誕生したのでしょうか。一言でいうと、貨幣は債権債務関係を管理する装置として誕生したという理解が主流になっています。私はあなたに借りがある(魚を受け取ったが対価を払っていない、収穫期まで税が未納状態、贈与リストを先に渡したが現物はまだ送っていない、等々)という状態を記録し、その管理を行うものが貨幣であるという理解です。紙の台帳をイメージすればわかりやすいのですが、紙が生まれる前は石や木簡に刻むとかオハジキを使うとか、あるいは、頭の中に記憶する(記憶の強化や後日の言い争い防止のため、複数の証人のまえで宣言して集団で記憶する)というやり方もありえます。むしろ、物理的な貨幣は、財やサービスを先に受け取り債務が生じた状態をその場で貨幣を渡すことにより、債権債務関係をリアルタイムで清算する(というか発生させない)ための便利なクリアリング手段だととらえることもできます。Pay offは支払いと訳すことが多いのですが、清算と訳した方がより中核的なコンセプトに近いです。Offには消し去るというニュアンスが込められています。

渡来銭の不思議

さて、日本の中世に登場したもう一つの非国家発行の貨幣が、中国からの渡来銭です。鎌倉初期を扱った昨年の大河ドラマで、巾着のなかに紐を通した貨幣が入っているのが見えるシーンが出てきました。あれが渡来銭です。渡来銭は考えてみれば不思議なお金です。発行体への債権が価値の裏打ちとなっている信用貨幣でもなく、金貨銀貨のような金属価値に裏付けられた商品貨幣でもありません。大陸で買い付けて船で輸入するのにコストはかかりますが、輸入したければ誰でも可能です。もちろん、模造銭もたくさん作られましたし、経済が発展するにつれて大量の貨幣が必要になったため、模造銭も選別せずに使いなさいという撰銭令(撰銭を禁止する法、あるいは交換比率を定めて模造銭の利用を促進する法)も出されました。

信用貨幣でも貴金属貨幣でもない渡来銭が、なぜ一般受容性を持ちえたのか。経済発展にともなう需要の増大、商品貨幣としての絹布の生産量が減少した、そもそも商品貨幣は嵩張って重いから不便、朝廷や貴族が荘園年貢などの代銭納を認めたなど種々の要因がありますが、一つのヒントが初期の貨幣である和同開珎ほか古代銭貨の普及過程にあるのかもしれません。ある研究者の指摘はこうです。労務提供者や官僚が対価として和同開珎を得て、次に、都市生活に必要な食料や布を地方豪族や商人に貨幣を支払うことで得る。商人や地方豪族は税を納めるために、物納でなく貨幣を利用する。政府発行貨幣は政府への納税手段として指定されることで、貨幣の循環が閉じます。しかし、最終的な利用手段が担保されていることにより、この環の外でも安心して貨幣が使われはじめ、やがては、納税手段であることを意識しなくとも支払いに使える(受け取る方も価値に疑念を持たずに受け取る)ようになったという解釈です。

日本銀行貨幣博物館 2009年企画展

出所:日本銀行貨幣鶴物館

一般受容性が確立していく様を後世から検証するのは容易ではありません。様々な古文書、公的文書だけでなく人々の日常を示した日記や郷土誌などの膨大な研究の積み上げで、各時代に何が生じていたかが、広くあるいは断片的に判明し、おそらくこうであったのではないかという推論が得られます。近世ほど、記録が残りやすくなりますが、それでも貨幣を使用する人々が本当にどう思って使っていたかは検証することが難しいです。

暗号通貨との共通点と相違点

さて、この渡来銭ですが、暗号通貨(当初の呼び名)が世のなかに登場してきたとき、共通点があるのではないかと感じました。債務性がない、金銀と違って銅素材や台帳データそのものには価値がない、輸入したり私鋳したり一定のコストを払えば、あるいは電力と計算力を使えば、誰でもミンティングできる。なんとなく似ていますよね。しかし、一般受容性には大きな差があります。最後は納税に使える、あるいは銀行預金のように必ず等価で貨幣に交換することができるという安心感はありません。そもそも、暗号資産といわれるように貨幣との等価性はなく、日々その価格(代表的な価値尺度手段としてその国で定着している貨幣との交換比率)は変動しています。暗号資産の価値が上がると信じるから今日のレートで円やドル通貨と引き換える(あるいは稀ですが支払い手段として受けとる)ということと、円やドル通貨といつでも引き換えられるから預金口座で銀行債務として受けとるということの間には大きな隔たりがあります。

ちょっと思考実験してみましょう。現金化や送金が不可の前払式支払い手段のうち、一般の店舗で全く普及していない電子マネーがあったとしましょう。こうした電子マネーは預金や現金と等価では交換されなさそうです。貨幣の3大機能の充足度、いわゆるマネーネス(マネーらしさ)が低いポイントにおいても等価性はなさそうです。以前、ポイントはどれぐらいお金かというアンケートを行ったことがあります。100ポイントの現金等価性は、2~3割程度に過ぎないという回答から等価の100円に近い水準まで幅広くばらついていました。ポイントサービスによってマネーネスが違うので当然で、ある代表的なポイントサービスに絞るべきだったと後で気が付きましたが、その幅の広さは発見の一つでした。

ところで、渡来銭の価値(財サービスとの相対価格・交換比率)はどれぐらい安定していたのでしょうか。もちろん、長期的な気候変動要因による経済規模の振幅や、渡来銭の輸入量の増減などにより相対価格の変動は生じていましたが、暗号通貨(円やドル通貨との交換比率 × 円やドル通貨の財サービスとの相対価格)のような不安定なものではでなかったのでしょう。これも推測にすぎませんが、情報の伝達速度に大きな差があり、これが安定性の相違に繋がっているのかもしれません。中世では、財サービスと貨幣の相対価格の変動は緩やかにしか伝達されません。これに対し、暗号資産は一瞬です。資産の総供給が短期的には一定なところに、将来価値の変動予想の変化による需要量の増減が短時間のうちに生じ、これが円やドル通貨との相対価格を乱高下させます。資産としての投機需要でなく貨幣としての需要が圧倒的多数を占めるようになれば、ひょっとしたら相対価格は安定するのかもしれません。

貨幣システムデザインの視点

貨幣の3大機能は互いに補完しあいながら成立していくと考えられます。価値保蔵機能、つまり将来も目減りすることなく価値が保蔵されやすいからこそ、価値基準として機能し、その交換機能(交換手段としての一般受容性)も広範に保証されます。ハイパーインフレ期には金貨などの商品貨幣や商品そのものが好まれることがその反例です。では、価値保蔵機能はどうやって獲得されるのかというと、ニワトリ玉子的要素があって、価値基準財として広く認知され、つまり相対価格のメジャーとしてその貨幣や単位を使うことに広範な同意があり、それゆえ交換手段として機能することが前提になりそうです。しかし、それだけでもないことが近世・現代のインフレや長い貨幣の歴史から示唆されます。

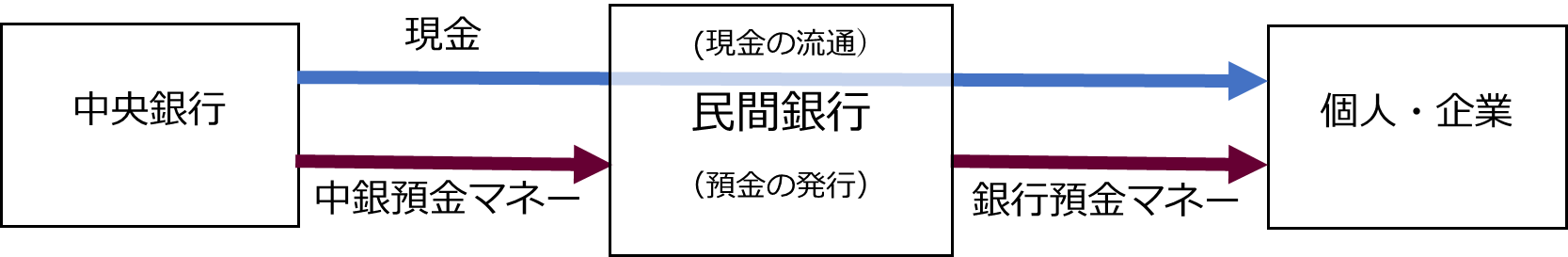

この相互補完性が各時代の貨幣においてどのように獲得されてきたかは、貨幣システムの成り立ちや未来の制度設計を考えるときのヒントになりそうです。普遍的な解があるのか、各時代において、あるいは世界の各地域で異なるのかよくわかりません。例えば、現代の貨幣システムが、①中央銀行による現金と中央銀行預金通貨の発行、②民間銀行による銀行預金通貨の発行、という二階層構造をとっているのは世界共通ですが、現代的な中央銀行の成立は早いところで19世紀後半、多くは20世紀以降です。それ以前は、異なる貨幣システムが各国に存在していました。日本も明治の初期に政府紙幣や国立銀行券、中銀預金通貨が存在しないなかでの内為コルレスバンキングなど、いくつかの変遷を経て日本銀行が誕生しました。

預金マネーの2階層構造

筆者作図

今日、未来の貨幣システムをデザインする新しい試みが盛んにおこなわれています。ステーブルコインやCBDC、クロスボーダー送金システム、あるいはDeFiを活用した取引市場と決済システムの一体開発、伝統的な決済インフラに対する新しい電子マネーや決済インフラの接続、Web3.0での貨幣の創造。これらの成否や制度設計の巧拙においては、貨幣の歴史を貨幣の機能や時々の社会構造の視点から学んでみることが有益だと感じています。